Sima Bálint hívta fel a figyelmemet egy remek cikkre a Techcrunch-on, ami a leggyakoribb startuppal kapcsolatos dilemmákat gyűjtötte össze 100 kérdés-válasz formájában. Bálintnak köszönet érte, nektek pedig itt van lefordítva, átszerkesztve, felturbózva és az amerikai mellett a magyar piacra is adaptálva – jellemzően olyan kérdésekkel, amiket tőlem is többen kérdeztek. Nem minden esetre igazak az itt leírtak, különösen, mert az egyes fázisokban eltérő lehet a fókusz egy induló cég esetén. De sorvezetőként talán lesz, aki hasznát veszi.

Sima Bálint hívta fel a figyelmemet egy remek cikkre a Techcrunch-on, ami a leggyakoribb startuppal kapcsolatos dilemmákat gyűjtötte össze 100 kérdés-válasz formájában. Bálintnak köszönet érte, nektek pedig itt van lefordítva, átszerkesztve, felturbózva és az amerikai mellett a magyar piacra is adaptálva – jellemzően olyan kérdésekkel, amiket tőlem is többen kérdeztek. Nem minden esetre igazak az itt leírtak, különösen, mert az egyes fázisokban eltérő lehet a fókusz egy induló cég esetén. De sorvezetőként talán lesz, aki hasznát veszi.

1) Milyen cégformát válasszak?

Magyarországon indulásnak megteszi a Kft., Amerikában C-Corporation. De ne alapíts céget túl korán.

2) De a magyar befektetők nem a részvénytársasági formát szeretik?

De igen, csakhogy az minimum 5 milla (szellemi apporttal is kettő és fél). És honnan tudod, hogy magyar befektetőd lesz? Vagy hogy lesz-e egyáltalán?

3) Amerikában melyik államot válasszam?

Delaware-t.

4) Kell egyáltalán céget csinálnom?

Nem. Csinálj pénzt. Építs valamit. Validálj. A cégalapítás ezután jön. (De ne mulaszd el a Szellemi Tulajdon kérdését írásban rendezni már a legelején.)

5) Muszáj a vesting?

Vesting nélkül az utcára se menj ki. Double trigger vesting 4 évre, 1 év cliff-fel. Accelerated vesting-re köss ki külön szabályokat. Magyar Kft—nél reverse vesting-ben gondolkodj.

6) A befektetőm nem ragaszkodik a vestinghez. Akkor meg miért szívassam saját magam?

Befektetőt hagyd ott, cikket olvasd újra, rá fogsz jönni.

7) Kajtassak befektetőt az elején?

Először tegyél be annyi saját tőkét, amennyit csak szerezni tudsz és haladj a korai fázisú térkép szerint. Csak az amatőrök mászkálnak ötlet-fázisban befektetőhöz. Üzleti angyalt megkereshetsz ha nagyon nem bírsz magaddal, de inkább koncentrálj a munkára.

8) Mennyi részesedést kapjon egy társ-alapító?

Sokat. Itt megkapod rá a részletes választ. Még számítási módok is vannak.

9) Kell technológiai co-founder, ha én nem vagyok az?

Technológiai vezető kell. Hogy Társ-Alapítónak hívod, vagy másnak, az mindegy, de legyen. (Az eredeti cikk itt a technológia outsourcing-ját propagálja. Ez a valóságban néhány kivételtől eltekintve nagyon rossz ötlet, főleg a core-technology-t illetően. Az elején ne gondolkodj kiszervezésben.)

10) Részesedésért barterezhetek bizonyos szolgáltatásokat?

Ez rossz ötlet. Valaki a végén rosszul jár, általában Te. Inkább húzd meg a nadrágszíjat és fizess annak, akinek muszáj.

11) Rengeteg ötletem van. Hogyan válasszam ki a legjobbat?

Tesztelj többet. A megfelelő ötlet majd kiválaszt téged.

12) Van egy ötletem egy jó app-ra, hogyan fogjak hozzá?

Így.

13) Megkérdeztem 5 iparági nagyágyút, de mindegyik azt mondja, hülyeség az ötletem. Mit tegyek?

Innen általában két lehetőség van: az esetek 99.99 %-ában tényleg hülyeség, amit kitaláltál. A maradék 0.001 %-ban óriási biznisz van a birtokodban.

14) És ezt hogyan tudom eldönteni?

Amennyiben olyan adatok birtokában vagy, amit az iparági profik valamiért nem láthatnak, vagy rosszul értelmeznek, és a saját értelmezésedet kíméletlen logikával meg tudod indokolni (és ígéretesebb a validációs szakaszod eredménye, mint Mike Tyson a ’82-es olimpián, akkor talán van remény.)

15) Mi van, ha senkinek nem kell a vackom?

Akkor itt az ideje egy Pivot-nak. Felhasználva a tudást, amit a piacról megszereztél, válts egy másik irányba. Vagy zárd be az egészet és kezdd újra.

16) Megcsináljam a terméket?

Ne. Teszteld a piacot annyi módszerrel, ahányat csak ki tudsz sütni. Aztán csinálj egy MVP-t, és csak utána egy béta terméket.

17) Otthagyjam a munkahelyem a startupomért?

Attól függ. Ha már pénzt termel, vagy bevontál kockatőkét, akkor mindenképpen. Ha csak egy ötlet van még, amit nem is validáltál, akkor ne. Érthető, hogy lelkes vagy, de józan is legyél – tudd, hogy miből fogsz megélni.

18) Lassan muszáj fizut kivennem, mert a család éhezik. Megtehetem?

Ha minimum 6 hónap kifutásod van még a tőkéből, akkor igen. De amíg nincs bevételed, nem szerencsés.

19) Mennyit keressen a CEO?

Amennyiből épp, hogy meg tud élni. A legrosszabbul fizetett főállású alkalmazott bérének duplájánál ne legyen több. A CEO fizetése a legutolsó dolog, amit ki kell fizetni.

20) Kell, hogy irodánk legyen?

Nem, amíg nincs bevételed. Ha a csapatot nem lehet összefogni iroda nélkül, akkor az a csapat nem jó.

21) Csináljunk piackutatást?

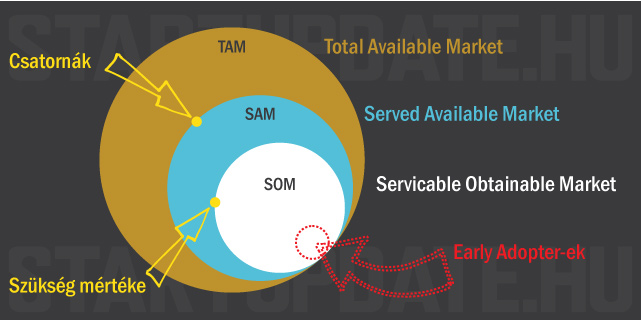

Mindenképpen. A piac az egyik legfontosabb dolog. Pontosan kell ismerned.

22) Fizessek adót?

Amennyit muszáj. Lehetőleg forgass vissza minden nyereséget a cégedbe.

23) Fizethetünk osztalékot, ha profit van?

Nem. Költsd marketingre. A növekedés mindennél fontosabb.

24) Földrajzi értelemben is gyorsan kell növekednem?

Attól függ. Ha itthon valami miatt nincs meg a piacod, akkor igen. A magyar piac validálásra általában megfelelő. Utána válassz egy nagy piacot.

25) Főállású kollégákkal dolgozzak?

Ha megteheted, akkor igen. A startup nem hétvégi hobbi. Ha nem teheti meg a csapat, akkor legyen koncepció arra, hogyan fog ez a helyzet változni.

26) Alkalmazzak hozzám hasonló embereket?

Ne. Minél színesebb a csapat, annál jobb. A legkiválóbb munkaerőt keresd meg minden területre, és ilyen csapatban gondolkodj.

27) Alkalmazzak profi CEO-t a startupomba?

Nem szerencsés. Olyat semmiképpen se, aki magas beosztású multi katona volt. Ha találsz egy jó Hustler-t viszonylag korán, az más tészta, de a külsős CEO leggyakrabban csak korai fázisban működik. Egyszerűbb, ha CEO-vá válsz te magad.

28) Mikor kell kirúgnom az alkalmazottakat?

– ha nem teljesítenek maximumon

– ha lázadoznak az alacsony fizetések miatt (mert akkor nem értik a részvényopció lényegét, vagy nem hisznek az egészben)

– ha nem képesek csapatban működni

– ha folyamatos konfliktusaik vannak egymással

– ha nem hajlandóak túlórázni

– ha elveszítették a lelkesedésüket

– ha nem képesek fejlődni a saját területükön

– ha nem látják az összképet, és akadékoskodnak

– ha nincs meg bennük a kreativitás (mert egy startupnál szinte minden szituációt kreatívan kell megoldani)

– ha pletykálnak a cég dolgairól

– ha nem képesek folyamatosan túlteljesíteni

– ha rosszat mondanak egy ügyfélről, vagy kibeszélik

29) Adjak az alkalmazottaknak bónuszt ha jól végzik a munkájukat?

A bónusz-uk az exit-kor jön. Sok százezer, esetleg millió dollár formájában.

30) Mikor kell emelni egy alkalmazott fizetését?

Ritkán. Általában akkor, ha számottevően nő a felelőssége cégen belül. Ha mondjuk egy fejlesztő zseniálisnak bizonyul CTO pozícióban is, akkor indokolt az emelés.

31) Baj ha az alapító lefekszik egy alkalmazottal?

Nem, ha mindketten élvezték. De együtt dolgozni nehéz lesz, ezért ha beleszerettél, rúgd ki előtte (és költözzetek össze). Ha csak szexre kellett, akkor rúgd ki utána.

32) Mekkora legyen az option pool?

14-20 % között.

33) Ki kapjon részvényopciót?

Itt van róla minden információ.

34) Mennyi részesedést kapjon egy tanácsadó?

Itt van részletesen. (Az eredeti cikkben a válasz óriási butaság. A legtöbb sikeres startup tele van tanácsadókkal. Bár külön board tényleg nem kell nekik.)

35) Mennyi részesedést kapjon egy igazgatósági tag?

Nagy, kövér nullát pirossal bekarikázva.

36) Hogyan keressek pénzt? Csináljak előfizetéses modellt, vagy adjak mindent ingyen és majd hirdetésből keresünk?

A működő biznisz modell megkeresése nem könnyű, próbálkozni kell és tanulni a tapasztalatokból. Hirdetésből a Google él. Találj ki mást.

37) Adjam ingyen a szolgáltatásom egy részét?

Talán. A Freemium modell sok cégnek működik. De ne várd, hogy az ingyenélő ügyfelek pillanatok alatt váltanak majd a fizetős szolgáltatásra. Ha a freemium mellett döntesz, nagyon okosan kell beállítanod a még ingyenes és a már fizetős határát. Akinek át kell térnie az egyenesen gyűlölni fog érte.

38) Aluláraztam a terméket. Mit tegyek?

Legközelebb ne adj árajánlatot céges buli után hajnalban, csatak részegen, az ügyfél iránt érzett túláradó barátságból. A meglévő ügyfélnél semmit – így jártál. A következő ügyfeleknél kérj többet.

39) Mi a legjobb értékesítési módszer?

Arbitrázs: Ha most kifizetsz X-et, olyasmit kapsz, ami X * Y-t ér. A másik módszer az Érdek és Félelem: győzd meg az ügyfelet, hogy a világ hamarosan darabjaira hullik, és egyedül a te terméked állíthatja meg a kataklizmát.

40) Mi van, ha a bevétel nagy része egyetlen ügyféltől jön?

Nyald fényesre a rád-bízom-mit és gondoskodj róla, hogy mindig elégedett legyen. És közben keress más hasonló ügyfelet is, mert ha ez elfordul tőled, te megdőlsz, mint a melegrekord augusztusban.

41) Rengeteg látogatás van az oldalamon, de bevétel semmi. Mit tegyek?

Ha nem találsz biznisz modellt gyorsan, add el az egészet.

42) Nincs látogatás az oldalamon. Hogyan tehetek szert rá?

Csukd be a boltot. Még ma. Véresen komolyan mondom, ez a legjobb tanácsom.

43) Hogyan szerezzek új ügyfeleket?

Marketinggel. De előbb fókuszálj arra, hogy megtartsd a régieket. Találd ki, hogyan lesznek visszatérő vásárlóid.

44)B2B cuccunk van, és eléggé vonakodnak az ügyfelek. Mit tegyünk?

Maradj kapcsolatban velük és szerezz visszajelzéseket. A B2B értékesítés általában lassabb – cserébe nagyobb értékű.

45) B2C cuccunk van, és a belassult az ügyfélszerzés. Mit tegyünk?

Szerezz visszajelzéseket, hogy milyen új fetaure-nek örülnének. Ha már megvannak az early adopter-ek, akkor az Ő véleményükre fókuszálj.

46) Hogyan kezeljem az új ügyfeleket?

Az első 100 napban teljesítsd túl azt, amit ígértél nekik. Soha nem fogod elveszíteni őket.

47) Aggódjak a profit miatt?

Ne. Az árbevétel miatt aggódj. Startupnál normális, ha sokáig nyista profit, ugyanis muszáj terjeszkedni, az pedig pénzbe kerül. Minden zsé megy marketingre. A gyors növekedés a legfontosabb.

48) Alkalmazzak profi sales-t?

A legelején semmiképpen. Ha külpiacokra mész, akkor nem ördögtől való ötlet – Te ugyanis sosem fogsz tudni úgy eladni, ahogyan egy helyi profi. (Az eredeti szöveg tanácsa: Nem. Az első 10 millió dollárig a CEO legyen a head of sales. Hazai piacon Ámen.)

49) Hogyan készüljek fel egy ügyfél-találkozóra?

Csináld meg a házi feladatot: tudj mindent az ügyfélről – olvass, kérdezz, tájékozódj.

50) Az ügyfelem hajnali háromkor hívott fel. Megmondhatom neki, hogy azért vannak határok?

Nem. Számodra többé nincsenek határok.

51) Mikor mondhatok „nem”-et egy ügyfélnek?

Ha megfogja a s*ggedet.

52) Mikor mondjak „igen”-t egy ügyfélnek?

Mindig, amikor a közreműködésedet kéri, és nem fogta meg közben a s*ggedet.

53) Hibáztam. Megmondjam az ügyfélnek?

Mindenképpen. Mindenki hibázhat. De ha elismerni sem vagy képes, hogyan reménykedhetne benne, hogy orvosolni fogod a hibát?

54) Olyan speciális termékem van, hogy mozdulni sem tudok 2-3 millió dollár befektetés nélkül. Hogyan oldjam ezt meg?

Nem érted az MVP fogalmát. Csináld meg szépen a házi feladatot.

55) Mi van, ha az ügyfél olyasmit kér, amit az én cuccom nem tud?

Ha nem bonyolult, fejleszd ki ezt a funkciót. Ha ez lehetetlen, keress megoldást a problémára, még akkor is, ha azt épp a konkurencia tudja. A hitelességed és az elkötelezettséged hosszú távon kifizetődik.

56) Hogyan tudnék külföldön értékesíteni, amikor 20 dollárom sincs egy AdWords kampányra?

LinkedIn, Skype, Customer pitch. És nézd meg a 74) pontot, hogy a felsorolásban benne van-e a rinyálás…

57) Megbízzak PR ügynökséget, hogy többen ismerjenek?

Ne. A Hustler feladata a gerilla marketing taktikák kitalálása. Ha nem ért hozzá, vagy nincsenek ötletei, akkor alkalmatlan.

58) Hogyan marketingeljem a termékemet?

Határozd meg a piacodat, és tesztelésre használd a marketinget. Ha megtaláltad az early adopterek-ek csoportját, ők komoly önkéntes marketinget fognak Neked csinálni – ingyen.

59) Másfél millió dollár befektetést kérek, és ebből egymillió marketingre megy. Ez így rendben van?

TV Shop-ból egy is sok. Ezt még a legkezdőbb befektetővel sem eteted meg.

60) Fókuszáljak a SEO-ra?

Ne. Tudd, hogy milyen természetes módszerekkel érhetsz el jobb eredményeket, és ezekre csak úgy mellesleg figyelj, egyébként külön ne foglalkozz vele. Ez később jön.

61) Csináljak közösségi média marketinget?

A válasz majdnem mindig “nem”. Ha csinálod, pontosan megfogalmazott célod legyen vele még pontosabban megfogalmazott mutatókkal. Ha csinálod, egyetlen csatornára koncentrálj. A social media nem a Szent Grál.

62) Menjek az SXSW-re a cégemmel?

Ne. Helyette dolgozz a terméken.

63) Menjek meetup-okra és egyéb iparági eseményekre?

Hacsak nem csapatot verbuválsz, akkor ne. Helyette dolgozz a terméken.

64) Olvassak startup témájú oldalakat?

Igen, amennyire az időd engedi – főleg Techcrunch-ot, Venture Beat-et, és a Top 10 amerikai VC blogjait. Ha nem tökéletes az angolod, ezzel egyúttal nyelvet is tanulsz.

65) Írjak blogot?

Mindenképpen. Írj mindenről, ami az iparágadat érinti. Írj a kudarcaidról, a félelmeidről, a sikereidről, a tapasztalataidról. Az őszinteséget az ügyfeleid hűséggel fogják díjazni.

66) Rettenet kemény a konkurencia. Mit tegyek?

A konkurencia jó dolog: azt jelenti, hogy a piacod létezik. Legyél jobb. Üdv a kapitalizmusban.

67) A konkurencia minden fronton agyonver minket. Mit tegyünk?

Csináld jobban náluk, hekkeld meg valahogy a szitut, vagy csukd be a boltot. Ha a competitive edge-ed nem elég, nem fogsz életben maradni.

68) Hogyan beszéljünk a konkurenciáról egy ügyfél meeting-en?

Guglizz arra, hogy “choice ambiguity”. Valami olyasmit mondj, hogy „A konkurens cégek egytől-egyik kiválóak. Nem is tudom, hogyan választanék közülük…”

69) Ha van egy új ötletem, csináljak rá még egy startup-ot?

Ne. Koncentrálj arra, hogy az az egy jól menjen. Ha az ötleted feature-ként belevihető, tedd bele. Ha az ötleted validált tanuláson alapul, és szükségét érzed, akkor pivot-olj. De fókuszálj egy cégre.

70) Mikor engedjem el az ötletemet?

Amikor nem jön a bevétel, nincsenek új ügyfelek több mint 2 hónapja.

71) Kell szabadalmat bejegyeztetnem az ötletre?

Először legyen meg a termék, és a pozitív piaci visszajelzés róla. A lehető legutolsó pillanatban kezdj ügyvédet igénylő dolgokba, mert onnantól folyik ki a pénz. A szabadalomnak a legtöbb cég esetén sokkal kisebb a jelentősége, mint azt sokan hiszik.

72) Ha nincs szabadalmam, nem nyúlják le az ötletemet?

Ha van, akkor is lenyúlják. Logikát lásd a 75) pontban.

73) Mitől tűnhetek zöldfülű startupper-nek?

– Rejtőzködsz, és titkolózol az ötleteddel kapcsolatban

– NDA-t (Titoktartásit) kérsz a befektetőtől

– Túl korán mászkálsz befektetőkhöz

– Nincs üzletfejlesztésért felelős ember a csapatban

– Nyomikkal van tele a csapatod (mert csak őket tudtad rávenni az együttműködésre)

– Nincs megfelelő üzleti modelled

– Nincs információd a saját piacodról

– Top-down tervezed az értékesítést

– Összecsapott és igénytelen a one-pager-ed vagy a deck-ed

– Kapzsi vagy, és nem akarsz részesedést adni másnak

– Másoktól várod, hogy mutassanak be a befektetőiknek

– Öt percet kérsz neves szakértőktől (úgysem 5 perc, kérj 15-öt, akkor nem néznek irreálisnak)

– Találkozni akarsz mindenkivel egy másfél órás beszélgetésre (a legtöbben az elején ingyen segítenek neked. Ne élj vissza a jóindulatukkal és ne rabold az idejüket. Max. 15-20 perc telefonon. Ha jó vagy, úgyis lesz folytatás.)

– Aggódsz 30 % felhígulás miatt

– Vacak a pitch-ed

– Nem validáltad az összes eddigi munkádat

– A Lean-ről most hallasz először

74) Mitől tűnhetek profinak?

– nem bullshit-elsz

– nem hazudsz, nem fényezed magadat és a termékedet

– nem nyomulsz erőszakosan

– ha kapsz egy lehetőséget – legyen akármilyen apró -, élsz vele, méghozzá profi módon

– színvonalasan pitch-elsz, tökéletes és hibátlan anyagaid vannak

– motivált vagy, és lelkes, ugyanakkor józanul és reálisan látod magadat és a körülményeket

– nem vagy pökhendi és nagyképű, ugyanakkor nem is ijedsz meg a konfrontációtól vagy a negatív visszajelzésektől

– állandóan megkérdőjelezed, hogy jól csinálod-e a dolgokat, igényed van a fejlődésre

– gondosan tervezel, lehetőleg bottom-up, de a végén nem hiszel a számoknak – a valóság úgyis más lesz

– mindent tudsz a piacodról

– túlteljesíted, amit vállaltál

– nem ez az első céged, volt már jó vagy rossz tapasztalatod

– költségtudatos vagy és tudsz szerényen élni

– alkalmazkodsz minden helyzethez, mint a kaméleon

– nagypályás csapatod van és nagynevű tanácsadóid

– eredményeket mutatsz fel, és gyorsan haladsz előre

75) Írassak alá Titoktartási-t a befektetővel?

Ne. Mivel annyi a startup, mint égen a csillag az ötleteden nagy valószínűséggel valakik valahol már dolgoznak, tekintsd lenyúltnak a megszületése pillanatában. Nem a VC fogja lenyúlni – ha tudna milliárd dolláros vállalkozást építeni, akkor azt csinálná. Ne légy paranoid, nem az ötlet a lényeg, hanem a megvalósítás.

76) Meddig tart a kockázati tőke bevonása?

Egy jó startupnak 3-6 hónapig. Egy átlagosnak az örökkévalóságig.

77) Mi a legjobb módszer egy startup értékelésére?

Számottevő bevételnél DCF-et vagy First Chicago modell-t használnak, ennél korábbi fázisokban pedig az NBH-módszert (Nagy Büdös Hasraütés).

78) Ha kockatőkét vonok be, a legmagasabb premoney-t válasszam?

Nem. Azok közül, akik normális term sheet-et adtak, azt válaszd, akivel a legjobban tudnál együtt dolgozni.

79) Miért nem hív vissza három napja a befektető, amikor tetszett nekik, amit csinálunk?

A három nap az neki egy tizedmásodperc. Amikor a nagy válaszra vársz, az idő relatívvá válik. Hagyd egy kicsit elmélkedni, küldj neki kéthetente egy mail-t arról, hogy mennyit haladtatok.

80) Miért nem hív vissza három hete a befektető, amikor tetszett nekik, amit csinálunk?

Nem tetszett. Hazudott, mert nem akart megbántani. Lúzernek tart téged és nem hisz abban, amit csinálsz. Keress mást. Ha szimplán lusta, akkor pláne keress mást. Ha nem hazudott, és nem lusta, mégsem csapott le egy jó cégre, akkor minek ül ott? Mindegy, keress mást.

81) A befektetőm valami IRR-hez köti a liquidation preference-t. Ez normális?

Akárcsak a kétfejű kutya kopoltyúval. Kábé annyira életképes is. Az a szép benne, hogy a befektető saját befektetését lehetetleníti el ezzel a technikával – igazi Darwin-díjas magatartás.

82) A befektetőm ragaszkodik a többséghez. Engedjek neki?

Egy kád jéghideg vizet, hogy észhez térjen. Soha ne add fel a kontrollt korai fázisban. Keress másik alapot, már vannak jók is.

83) A befektetőim valami fináncot akarnak a menedzsmentbe. Beleegyezzek?

Igen. Egy CFO rajta tartja a szemét a befektetésükön, Neked meg sok sz*rt levesz a válladról. Ez méltányolható elvárás, és neked is jó. Viszont a CFO-ra is érvényes, hogy alacsonyabb fizu és részesedés. Ha neked dolgozik, érezze sajátjának a boltot.

84) A befektetőm adna 1,5 millió dollárt, és ugyan 60 %-ot kér, de a kontrollt nem akarja. Belemenjek?

Több okból sem. Vagy alul értékelte a céget, vagy túl sok pénzt kértél. Tegye be az egyharmadát 20%-ért. Így marad részvényed a következő körökre is. Csinálj magadnak cap table-t ezzel az eszközzel már az elején.

85) Hallgassak a kockatőkésekre?

Igen, mint egy bölcs nagybácsira. Hallgasd meg a tanácsaikat, mert az is plusz infó, aztán dönts és járd a saját utadat.

86) A befektetőim ugyanakkor akarnak találkozni velem, mint az egyik nagy ügyfél. Melyiket válasszam?

Ha nem tudod a választ csípőből, a startup világ nem Neked való.

87) Beszállnék egy franchise-ba. Jó ötlet?

Csak akkor, ha vacakul megy, de tudod, hogyan mehetne jobban. Ne vegyél jövőbeli reményt drágán. Vegyél múltbéli hibákat olcsón.

88) Mikor vehetek olcsón céget?

A három D esetében: Death, Debt, Divorce. Amikor valaki örököl, gyakran olcsón ad el. Amikor valakinek nagy adóssága keletkezik, sürgető számára egy cégeladás. Amikor egy pár elválik, gyakran a közös cégtől is megszabadulnak.

89) Mit tegyek, ha kétségeim vannak?

Vállalkozó vagy, az a jó, ha kétségeid vannak, mert akkor van önkritikád. Ugyanakkor: vállalkozó vagy, mozdulj valamerre a kétségektől, de villámgyorsan.

90) A férjem/feleségem szerint túl sok időt töltök a startupommal. Mit tegyek?

Válj el, vagy csukd be a bizniszt. Vállalkozást építeni megértő társsal is nehéz.

91) Most indítom a startupomat, de ez párkapcsolati problémákat okoz. Mi a megoldás?

Szabadulj meg a párkapcsolatodtól. Sok szenvedéssel jár mindkettő, de startupnál legalább az exit vidám.

92) Annyit dolgozom a startupomon, hogy aludni is alig marad időm. Mit tegyek?

Aludj gyorsabban. Ha kétszer olyan gyorsan alszol, csak fele annyi időd megy el vele.

93) Mióta vállalkozó lettem, a barátaim máshogyan viselkednek velem. Mit tegyek?

A vállalkozás vastagon személyiség-fejlesztő műfaj, és ez elkerülhetetlenül változásokat kényszerít ki az emberi kapcsolatokban is. No para: akik hanyagolnak, úgysem voltak igaziak, ráadásul egy pár tízmillió dolláros exit-et követően annyi barátod lesz hirtelen, hogy el sem tudod képzelni…

94) Aggódjak a rossz gazdasági környezet miatt?

A legkevésbé sem. Az ínség az új modellek születésének tökéletes anyaméhe.

95) Etikátlannak számít, ha sikeres vagyok az állásomban, ugyanakkor sikeresen működtetek egy startupot is?

Az Isten megáldjon, hát ha mindkettőt sikeresen csinálod, és emellett van időd moralizálni is, akkor te tényleg egy ász vagy.

96) Ha a cégemet megveszik éppen és a vevő rákérdez, hogy miért akarom eladni, mit mondjak?

Azt, hogy „50 millió dollár készpénzért, Öcccsééém!”.

97) XY startupot most vették meg 100 millió dollárért. Az én cégem jobb, nekem is ilyen cégérték jár?

Nem, neked a szád jár. Fogd be, és dolgozz tovább.

98) Most kezd jól menni a biznisz, és meg akarják venni. Eladjam?

Igen. De csak cash-ért. Részvénycserébe ne menj bele. Kivéve, ha a vevő a Google. Sokan veszítették el mindenüket részvénycserés exit-tel.

99) A technológiánk meg fogja változtatni a világot. Milyen gyorsan is mehet ez végbe?

Tedd le szépen azt a marihuánás cigit és menj vissza dolgozni.

100) Ha ilyen ku*va okos vagy, miért nem vagy még milliárdos?

Mert egy kis piacon kezdtem és sok hibát elkövettem – de tanultam belőlük. Azért nyugi, elkaristolok.

Figyelmeztetés: az alábbi cikkben leírtak még a magyar kockatőke színpadán is ritka negatív kivételnek számítanak és a Jeremie alapok nagy többségére nem jellemzőek. Csak erős idegzetűeknek.

Figyelmeztetés: az alábbi cikkben leírtak még a magyar kockatőke színpadán is ritka negatív kivételnek számítanak és a Jeremie alapok nagy többségére nem jellemzőek. Csak erős idegzetűeknek.