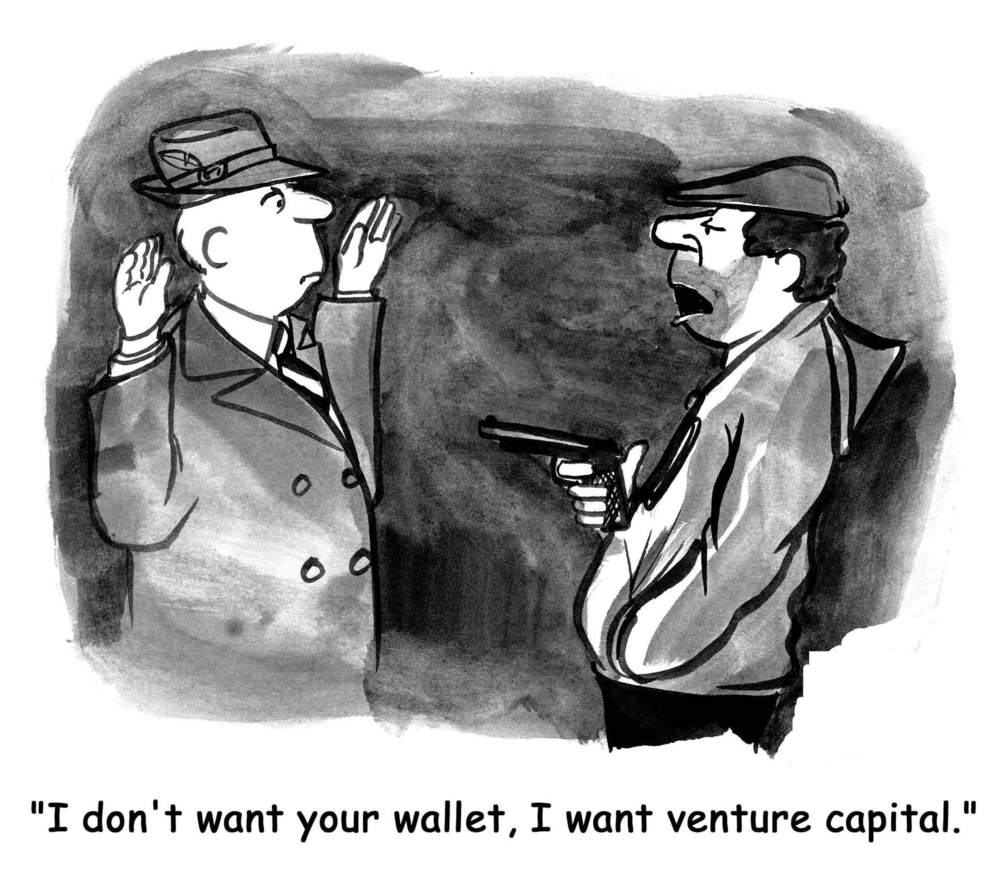

KVBB = „Kitaláltam Valamit, de B***nak Befektetni”. Valószínűleg sokaknak ismerős helyzet. Az igazság az, hogy Amerikában a startupoknak csak mintegy 0,3 – 0,6 százaléka jut kockatőke befektetéshez, és nincs ez máshogyan itthon sem. Amikor még vegytisztán büszke vállalkozó voltam, akkor az általam látott startup vállalkozások 2 %-ának mondtam igent tanácsadói közreműködésre, és e 2 %-nak mindössze a fele került be a Traction Tribe portfóliójába, amikor átálltam a Sötét Oldalra – tehát az összes cég 1 %-a. Más források szerint Amerikában egy VC 400 pitch-ből egyre mond igent, ez 0,25 %.

KVBB = „Kitaláltam Valamit, de B***nak Befektetni”. Valószínűleg sokaknak ismerős helyzet. Az igazság az, hogy Amerikában a startupoknak csak mintegy 0,3 – 0,6 százaléka jut kockatőke befektetéshez, és nincs ez máshogyan itthon sem. Amikor még vegytisztán büszke vállalkozó voltam, akkor az általam látott startup vállalkozások 2 %-ának mondtam igent tanácsadói közreműködésre, és e 2 %-nak mindössze a fele került be a Traction Tribe portfóliójába, amikor átálltam a Sötét Oldalra – tehát az összes cég 1 %-a. Más források szerint Amerikában egy VC 400 pitch-ből egyre mond igent, ez 0,25 %.

A KVBB egy teljesen normális állapot, a Google is a sokadik befektetőnél jutott cash-hez, az AirBnB-t még a Y-Combinator-ös múltja ellenére is elutasította Fred Wilson, stb. Tapasztalatból mondom, a befektetői gondolkodás az, hogy van egy hosszú lista, amin azok a dolgok vannak, hogy miért ne fektessünk be. Ha egyik sincs meg és kedveljük az Alapítókat, akkor rendszerint befektetünk. A lista szigorúan titkos, hét lakat alatt őrzött iparági bölcsesség… Francokat. De azért hasznos lehet egyben látni. Íme:

Figyelmeztetés! Az alábbiakban egyesek számára bántó módon nyers stílusú szembesítés olvasható. A célom nem az, hogy bárkinek elcsesszem a napját, hanem az, hogy minél több vállalkozót hozzásegítsek a tőkéhez jutáshoz. Ha bal lábbal keltél, vagy amúgy is szar idő van kint, olvasd el inkább holnap…

1. Lifestlye jellegű a biznisz

Tényállás: Bár világhírt és exponenciális növekedést vizionálsz, egy sima nyolcvanhetedik lovardát tervezel nyitni Eu-s pályázatból Koponyányimonyók Alsón. Ez nem startup.

Ítélet: Igazi (venture capital szemléletű) kockatőkés ilyenbe csak elvétve fektet, mert a nagy növekedési potenciálú könnyen skálázható vállalkozásokat (ezt hívják startup-nak) keresi. Magyar Jeremie-nél egyáltalán nem kizáró ok, sőt! (Ez most kivételesen nem **szogatás, Kedves Kollégák! Kis piacon, ahol nem startupok tízezreiből válogat egy VC, nincs azzal baj, ha a portfóliót kiegyenlítik lifestlye bizniszekkel, vagy ha éppen ez az adott alap fő fókusza. Tradicionális VC nem csinálja, TT nem csinálja, de ettől még másnak működhet.)

2. Nyomi anyagokat küldesz

Tényállás: Az email-ed hossza vetekszik egy Ken Follet regénnyel, a one-pager-ed egy 4 oldalas, bosszúból összehányt trágya 8-as betűmérettel, folyóírással, halványszürke alapon sötétszürkével.

Ítélet: A legelején felhúzod a befektetőt és jól tudja, hogy fel fogsz idegesíteni másokat is. Rendszerint a pitch-re sem kapsz lehetőséget. No money, no funny. Egy VC-nek akár több ezer one-pagert kell átnéznie, de még itthon is sok százat. Adj neki okot rá, hogy 20 másodpercnél tovább olvasson.

3. Szar a pitch

Tényállás: A küldött anyagok alapján kapsz időpontot, amit 10 perc után a befektető már jobban bán, mint a Vinklevoss-ikrek a közös ötletelést.

Ítélet: A pitch az első személyes élmény. Nem látják beléd a Völgy Következő Sztárját – ennyi. Másfél éve szájtépek, hogy a pitching a legfontosabb képesség a startup világban. Nem hitted el. Hiba volt.

4. Szar az ötlet

Tényállás: Elmész a befektetőhöz előadni az ötletedet, ami abból áll, hogy X iparág ezután 10 egységgel többet fizet ugyanazért szolgáltatásért, de ebből visszaadsz a vevőinek 5 egységet, és közben mocskosul megszeded magad.

Ítélet: Mivel alapvetően szimpatikus vagy, senki nem érti, miért foglalkozol olyan megoldás feltalálásával, amihez nem létezik probléma. Az ilyen ötletek rendszerint ráadásul validáció nélkül maradnak.

5. Nem passzolsz a befektetői fókuszba

Tényállás: A legtöbb investor kiírja a honlapjára, hogy milyen területekhez ért. Nem olvastad el, elhajtanak.

Ítélet: Olvasni időigényes és idejétmúlt dolog. Viszont hasznos. Van olyan VC, mely a startupok több, mint felét emiatt utasítja el.

6. Nem passzolsz a befektetői nagyságrendbe

Tényállás: A nyomorult befektető kiírta a honlapjára villogó animgif-fel, hogy maximum $ 150k-t képes betenni bármilyen cégbe, mert ennyit enged az alapjának a szabályzata. Odamész és kérsz 500 ezret, majd rossz néven veszed, hogy értelmi képességeid kiemelkedő voltának csalhatatlan bizonyítékaként értékelik a dolgot…

Ítélet: Nem készültél fel a befektetőből, pedig félmillió dollár múlik rajta. Nyilván nem fogsz felkészülni az ügyfélből sem, amikor ötezer dollár múlik rajta…

7. Nincs MVP

Tényállás: Annyi pénzed sincs, hogy létrehozd a prototípust, ahhoz viszont, hogy pénzhez juss, kell egy prototípus.

Ítélet: Az ördögi kör csak látszólagos: csinálj MVP gyanánt egy videót! Egyedül nem megy? Győzz meg másokat! Senki sem akar veled dolgozni ingyen? Keress egy állást, és add fel – ha egy csapatot sem tudsz hittel és álmokkal megtölteni, akkor neked amúgy is reszeltek ebben a világban…

8. Nincs validáció

Tényállás: Validáció helyett elmész a befektetőhöz az idejét rabolni, hogy megkapd a választ, amit úgyis tudsz: a sziklaszilárd validáció minden startup befektetés (és siker) alapja.

Ítélet: A legalapvetőbb összefüggésekkel sem vagy tisztában, ami rossz – vagy lusta vagy, ami sokkal rosszabb.

9. Nem beszélsz angolul

Tényállás: Nem beszélsz és kész. Ez van. (sem angolul, sem más nyelveken)

Ítélet: Az angol egyre inkább az Egyetemes Üzleti Nyelv. Elég nehéz elhinni, hogy fel fogsz építeni egy világcéget, ha nem tudsz beszélgetni külföldiekkel. Csak magyarokkal tudsz beszélgetni, de ők kevesen vannak, ergó kicsi a piacod: good luck and have fun – kockatőke nélkül.

10. Nem ismered a piacodat

Tényállás: Otthon fényesítgeted az ötletedet, ahelyett, hogy kimennél a dzsungelbe pofonokat (visszajelzéseket) kapni a vásárlóidtól.

Ítélet: Fotelhadvezér vagy, legfeljebb drukker, de semmiképpen nem játékos és végképp nem csapatkapitány. Menjél ki a tetves dzsungelbe és ismerd meg a piacodat! Ha egyszer rákapsz az ízére, nem tudsz majd lejönni a cuccról, ígérem! Top-down és bottom up is ismerned kell a piacot. A piacismeret a legszexibb dolog egy befektető szemében!

11. Nem ismered a konkurenciát

Tényállás: Befektetőnek esküdözöl, hogy senki nem csinál még hasonlót sem a világon. Befektető mond három céget fejből, akik ugyanazt nyomják, mint te. Némi kínos hallgatás után elkezdesz a versenyelőnyödről beszélni.

Ítélet: A konkurencia is a piac része. A befektető tudja, hogy az Ő pénzén fogsz lassan tanulni drágán, ahelyett, hogy az internetet bújva tanulnál gyorsan és olcsón. A konkurenciának nem csak a nevét kell tudnod, hanem azt is, mikor fin.. sóhajt egy nagyobbat!

12. Túl erős konkurencia, csekély versenyelőny

Tényállás: Ismered a konkurenciát, ahogy mindenki: Google, Facebook, LinkedIn, stb. Ugyanazt akarod csinálni mint ők, mert nekik is bejött. De a Tiéd zöld – mert olyan még nincs -, és a Like gomb is nagyobb.

Ítélet: Ezek a vállalatok tőzsdén jegyzett cégek sok ezer agyonfizetett zsenivel és megszámlálhatatlan ládányi cash-sel. Nem csinálhatod egyszerűen csak majdnem-ugyanazt, mint Ők, mert levernek, mint vak a poharat. Találj ki valami újat. Másoknak is sikerült. A közösségi oldalakból pont elég van már. Melyik befektető álma, hogy a Google-lel vívjon kinek-van-több-zsetonja párbajt? Nekik 73 milliárd dollár körül van…

13. Régóta tolod és nulla a traction

Tényállás: Valamiért nem tudtál növekedni, és ennek kizárólag a tőkehiány az oka.

Ítélet: Nem az az oka. Ha most felhördülsz, hogy „de igen, pont az”, akkor meg nem érted a Lean-t. Vagy a growth hacking-et. Startupot szárba szökkenteni 72 óra alatt is lehet 20 ezer forintból. Az van, hogy hazudsz önmagadnak is. Csináltam én is, mások is, korunk startup rocksztárjai is, ne aggódj. Viszont hagyd abba, amit csinálsz, és kezdj új dolgokba. A tudás, amit megszereztél a bukás közben komoly értékkel bír, komolyabbal, mint hiszed. A 2 éve szenvedő startupod meg kevesebbet ér, mint hiszed. Ráadásul, ha este egy mozdulattal letörlöd két év munkáját, ami egy fillért sem hozott, cserébe sokat vitt – hát a felszabadultság, amit másnap fogsz érezni, az mindenen túltesz…

14. Nem hiszik el, hogy fel tudod skálázni

Tényállás: Jó, amit csinálsz, növekszik is, van bevétel, esetleg profitábilis is, de kicsiben tolod.

Ítélet: Szemmel láthatóan hiányoznak a vezetői képességeid, vagy a komfortzónád túl szűk, és nem tűnik úgy, hogy egykönnyen kilépnél belőle. Ha nem növekszel, nincs benned a milliárd dolláros biznisz ígérete. Neki kellene állnod, mondjuk egy online menedzsment kurzusnak valami amerikai egyetemen.

15. Nincs üzleti arc a csapatban

Tényállás: 32 bejegyzett szabadalmad van, de egy nyolc általánost végzett kölyök simán lehúz 20 rongyra a Mekiben a kasszánál – pedig ötezressel fizettél.

Ítélet: Attól, hogy okos vagy és diplomáid vannak, még nem leszel sikeres az üzleti életben. Keress valakit, akiben megbízol, és add át neki az irányítást, te pedig csináld azt, amiben jó vagy: a szakmai részt. Tiszta agyrém, hogy 32 szabadalommal nekiállj magadból üzletembert csinálni – eszedbe ne jusson, úgy vagy jó, ahogy vagy. Csak szerezz valakit, aki sikerre viszi az innovációidat; a startup társas műfaj.

16. Nem hiteles az üzleti oldal

Tényállás: Megdumáltad a gyerekkori haverodat, hogy álljatok össze. Ő közgázt végzett, most bankban dolgozik és még részvényei is voltak egy ideig.

Ítélet: Egy gátlástalanul belevaló stricire van szükséged, akinek a vérében van az értékesítés, nem a haverodra. Menj el egy meetup-ra és szedj össze egy dörzsölt Hustler-t.

17. Gyenge a technológiai oldal

Tényállás: Zseniális Hustler vagy, aki megdumált 5 zöldfülű programozót, akik ingyen dolgoznak, Istenként tisztelnek és vakon követnek. Ez király, csakhogy a terméket a végén ők csinálják, és a termék épp messze van a tökéletestől.

Ítélet: Banánnal fizettél, majmokat kaptál. A tradícionális magyar one man show-knak vége van. A rabszolgatartásnak is. A rocksztárok is felsülnek rossz bandával. A legjobb csapatra van szükséged. Kezdd újra, vagy menj el egy meetup-ra és keress egy pro csapatot biznisz-guru nélkül, ahová betársulhatsz. Itthon a valódi startup Hustler ritka, mint a fehér holló – le fognak csapni rád.

18. Fingod sincs a marketingről

Tényállás: A marketing terved annyi, hogy: „Facebook, Adwords és Virális”.

Ítélet: Attól, hogy lesz pénzed, még nem éred el hatékonyan a vásárlóidat, mert annyi zsozsóval azért nem fognak kitömni. Muszáj rendelkezned egy elképzelés-csomaggal arról, hogy hogyan fogsz gyorsan megnőni. Ha nem tudod, az kockázat – úgyhogy elhajtanak.

19. Van marketingesed, de fingja sincs a growth hackingről

Tényállás: A marketing-arc összerakta a 40 oldalas növekedési tervet: kell hozzá 20 millió dollár, és sínen lesztek, mint József Attila.

Ítélet: Bzzzz. Wrong. Kevés pénzből kell csodát csinálni, ami még mindig jobb, mint nulla pénzből csodát csinálni. Ha fejlődőképes a marketing gurud és hajlandó bepiszkolni a kezét technológiai dolgokkal is, akkor ez a pont azért nem deal-breaker – a legújabb és legkreatívabb technikákkal viszont érdemes tisztában lenni.

20. Túl sok pénz kérsz

Tényállás: Pitch a befektetőnél, kérsz másfél millát. Amúgy házi feladat kész: validáltál, van csapat, pengék vagytok, némi traction is felsejlik.

Ítélet: Fogalmad sincs a startup fázisokról és a cégértékelés rejtelmeiről. Pénzzel akarod megoldani azt, amit verejtékes munkával kellene. Rosszabb ómen a befektetőnek, mint ha egy leprás fekete macska Péntek 13-án torkon harapná. Másfél millához kellene legalább egy 4 málnás cégértékelés, amit még ha meg is kapsz valami kétségbeesett VC-től, akkor is megszívod a következő körben az antidilution révén. Ne kérj túl sok pénzt. Sőt, ha betennék, akkor se fogadd el. Maradj a reális, vagy akár a reális alatti cégértékelésnél, főleg az elején.

21. Kevés pénzt kérsz, de irreális cégértékelést vársz el

Tényállás: Ugyanaz pepitában. Pro csapatod van, toljátok ezerrel, napnál világosabb, hogy Te vagy a piac aktuális Ásza, kevés pénzből is kihozod az überfrankót. Befektető vidám „Igen”-jét követően kapsz egy premoney-t, ami fele sincs annak, amiről álmodtál. (Felhígulás amúgy mondjuk 14 % lenne).

Ítélet: Nem teljesen-veszettül-k**vára mindegy, mennyi a Premoney korai fázisban? Amíg a hígulás kicsi, nem adsz fel túl sokat a gyorsan dráguló részesedésből, és ez a lényeg. Korai fázisban Premoney-n vitatkozó alapító vörös posztó a befektetőnek, mert azt jelenti, hogy a vállalkozó hiúsági kérdést csinál a cégértékelésből, miközben nem érti a saját érdekeit sem. Vitatkozd inkább bele a szerződésbe a Pay-to-Play paragrafust, az tényleg fontos!

22. Befektetőhöz rohangálsz MVP-t finanszíroztatni

Tényállás: Kijelented, hogy az MVP-hez önmagában kellene 3 millió dollár

Ítélet: Nem érted az MVP fogalmát. Csinálj videót, 3D-s modellt, agyagszobrot, zsírkrétarajzot, bármit. Ötletre legfeljebb pár ezer dollárt kaphatsz egy üzleti angyaltól. Azt meg valószínűleg a rokonoktól összekéregeted, ha tényleg hiszel benne. (Nem az Angyalokban. A startupodban.)

23. Az értékesítési modelled irreális

Tényállás: B2B door-to-door sales-t akarsz csinálni a tengerentúlon, az ügyfelköröd a pénzügyi szféra felső 1 %-a.

Ítélet: Odaát sok az ajtó és gyorsan csukják őket… Esélytelen, hogy külföldiként ezt megugrod, akármilyen jó vagy. Ki kell találnod egy másik értékesítési csatornát. Valami kreatívat. Valami újat és izgalmasat. Amíg ez nincs meg, marad a bootstrapping.

24. Nincs elég kreativitás a csapatban

Tényállás: A terméked annyira esztétikus, mint egy összehányt vasúti klozett és olyan könnyű kezelni mint egy atom-tengeralattjárót bekötött szemmel.

Ítélet: A Customer Experience fontos. Csökkentlátókon kívül senkinek nem fogsz majd eladni. Azoknak is csak kedvezménnyel, ha vannak ép látószervekkel bíró rokonaik. Ha még MVP vagy Beta fázisban tartasz a termékkel, attól még lehet esztétikus. Legyen egyszerű, letisztult, közérthető. És ne csinálj hiúsági kérdést egy vacak design-ból csak azért, mert te tervezted.

25. Korábban aláírtál egy rossz term sheet-et

Tényállás: Korábban kaptál befektetést, feladtad a cég 51 %-át és a bal vesédet, de a pénz elfogyott. Lassan rájössz, hogy a tárgyalásokon a korábbi kockatőkésed kapzsi volt és tapasztalatlan, te meg gyenge és tapasztalatlan.

Ítélet: Minden befektető pont ilyen társakra vágyik…

26. Túl sok fizut vennél ki

Tényállás: Eddig nulla forintot vettél ki a cégből, ami nulla forintot termelt. A befektetés után havi 5 milla nettó fullra bejelentve, mert rocksztár vállalkozó lettél…

Ítélet: Minden befektető érti, hogy kell, hogy legyen fizetésed, ha főállásban a startupodnál dolgozol – de nem mindegy, mennyi. Esetleg lehetne, hogy az elmúlt három év Jeremie-k iránt érzett összes frusztrációját és keserűségét ne a fizetéseddel kompenzáld, hanem a megfeszített munkáddal és a jövőbeni sikerekkel? Legyen fizud, de igazodjon a fázishoz, ahol éppen tartasz.

27. Jó menedzser vagy, de nem Vezető

Tényállás: A kollégák addig dolgoznak Veled, amíg fizut adsz. Ha azt mondod, ugorjanak, nem azt kérdezik, hányadikról, hanem hogy elment-e a maradék eszed?

Ítélet: A befektetések nagy hányada nem más, mint a bizalom kinyilvánítása az iránt az egyetlen ember iránt, aki Falkavezérként tolja a céget előre. Ha a Falkád nem tűnik lelkesnek, a befektető mitől legyen az? Szükséged lesz egy valódi vezetőre. Húzódj hátrébb a vezetéstől, ugyanis attól, hogy nem Alfának születtél, még lehetsz értékesebb munkaerő és ember is, mint 100 Hustler együttvéve.

28. Nincs tisztázva az IP (Intellectual Property, azaz Szellemi Tulajdon)

Tényállás: A startupod 10 éve indult egy magyar egyetemen, akikkel aláírtál egy találmány-hasznosításra vonatkozó szerződést. Az alaptechnológiát szerződés nélkül lízingeled a volt feleséged új pasijától, a fejlesztést kiszervezted két egyetemistának papír nélkül, feketén és aláírtál egy magánbefektetővel, aki végül nem tett be egy fillért sem. Ja, és közösen ötletelsz 2-30 arccal valami kreatív közösségi szájton.

Ítélet: A befektetőtől kérj plusz 50 millát, hogy ezt a rakás sz*rt rendbe rakhasd 10 méregdrága ügyvéd segítségével másfél év alatt. Befektetés nem lesz belőle, de legalább reálisnak és jó fejnek fognak tartani.

29. Megjátszod magad

Tényállás: Bemész a befektetőhöz és adod a nagypályást. Előtte felturbóztad a LinkedIn profilodat, szereztél Armani öltönyt, lekezelő vagy és úgy mondod ki az egymillió dollárt, mint aki zöldhasút használ WC-papírnak.

Ítélet: Nem fog bejönni, a befektetők az emberismeretükből élnek (már aki és már ameddig), át fognak látni rajtad, vagy legkésőbb a due diligence-en megbuksz. Ez egy kicsi ország, mindenki ismer mindenkit. Ha már volt 2 exit-ed, akkor beszélhetsz magas lóról – de akkor meg már minek?

30. Túl magabiztos vagy

Tényállás: Barátságos vagy, tele pozitív energiával. Csillog a szemed, érzed a bizniszt, tudod a tutit. Csak a zseton hiányzik és felbőg a kezedben a motoros kasza. Semmi nem állíthat meg!

Ítélet: Azért fogsz nemet kapni, mert minden sikeres cégvezérben megvan az állandóan munkáló önkritika, a veszélyérzet, a gombóc a gyomorban. E nélkül csak vakon repülsz a zsírfrankó kudarcba és ezt a befektetők (többsége) tapasztalatból tudja.

31. Nem vagy elég magabiztos

Tényállás: Aláveted magad a befektető véleményének, alázatos vagy, tisztelettudó és együttműködő, ahogy kis korodban tanították.

Ítélet: Már nem vagy gyerek. Kockatőkés ebből arra következtet, hogy az első amerikai hiéna fél kézzel kiforgat mindenedből. Ne légy szervilis, ez az iparág az egókról szól, csak az nem mindegy, hogy mikor kell az egót szabadjára engedni és mikor kell pórázra tenni.

32. Amikor kapod a terhelést, összeroppansz

Tényállás: Nagy mondások, kőbe vésett ígéretek, ilyen-olyan piaci potenciál, rocksztár csapat. Aztán amikor negyedszerre kell módosítani a költségterven, vagy felhívni 4 kontaktot Skype-on egy nap alatt, akkor az eredmények csak nem jönnek össze valahogy.

Ítélet: A startup világ gyors. Alkalmazkodnod kell a terheléshez, reagálni, tolni előre a dolgokat. A shit-teszt sokszor szándékos a befektetések előtt. Nem mentél át – ez van.

33. Megbuksz a due diligence-en

Tényállás: Ferdítettél, hogy a céged élhessen – ki ne tenné, nem igaz? De rájöttek.

Ítélet: Ráb***tál. Tanuld meg, hogy egy befektetési döntés a nap végén mindig egyetlen emberbe fektetett bizalom, ahogyan azt fentebb is írtam. Soha ne hazudj a leendő üzleti partnereidnek. Ha valami gázos (és valami mindig gázos), akkor mondd meg. Hazudhatsz kifelé, ha nagyon muszáj (és néha sajnos muszáj, így jött létre például a marketing szakma), de a hátország felé soha, soha, soha.

34. Arrogáns vagy

Tényállás: Jól indultak a dolgok, de a term sheet tárgyalások közben valami félrecsúszik. A befektető köti az ebet a karóhoz, nem tágít valami fityfranc apróság tekintetében, ami ráadásul némi veszélyt is hordoz számodra. Több évnyi keserűség tör fel benned, amikor vörös fejjel ordítani kezdesz vele.

Ítélet: A befektető-vállalkozó kapcsolat egy házasság, ami sok évre előre elkötelezi a feleket. Konfliktusok, problémák márpedig lesznek, amit higgadt párbeszéddel célszerű megoldani. Ha valóban olyan feltételeket kapsz, amik elfogadhatatlanok, vagy olyan magatartással szembesülsz, ami etikátlan, akkor tárgyalj higgadtan, vagy állj fel csendben. De ha egyszer felállsz, akkor hagyd is ott a befektetőt, és ne játszd a sértődött gyereket, aki duzzogva vágyakozik rá, hogy visszaédesgessék, miután hülye volt.

35. Nem vagy képezhető

Tényállás: 10+ év tapasztalatod van, hétpróbás Hustler vagy, szépen megyeget a startupod is. Van csapat, vízió, egy régebbi vállalkozásodból tolod át a pénzt az újba, pitch rendben, számok rendben, egy ideje lejöttél a szteroidokról, így nyugodt és barátságos vagy; és mégsem kellesz a kockatőkének.

Ítélet: A befektetők megérzik, hogy kiben van lehetőség a továbbfejlődésre. Aki akadékoskodik, az sem kell, aki teljesen zöldfülű, az sem. Aki nem hajlandó elhagyni a komfortzónáját időről-időre, az nem fog fejlődni sem. Ez egy finom egyensúly, amit nehéz eltalálni. A legjobb tanácsom, ha ez a helyzet áll fenn, hogy légy nyitottabb. Tanulj új dolgokat, tágítsd ki az érdeklődési körödet, feszegesd a határaidat.

36. Valami nem stimmel

Tényállás: járkálsz startup rendezvényekre, olvasgatsz ezt-azt, hegesztesz valami app-ot mellékállásban, még 2 Jeremie-nél és három inkubátornál is jártál – de a csoda, amire vágysz, csak nem történik meg, pedig a fenti pontok egyike sem vonatkozik már rád. Úgy érzed, neked soha nem lehet szerencséd, miközben nálad hülyébbek rendre behúznak valami nagy történést.

Ítélet: valahogy mindig az a vége, hogy csak a jó játékosnak van szerencséje, nem igaz? Vedd elő az önkritikádat, szerezz visszajelzéseket saját magadra vonatkozóan is; rá kell jönnöd, mitől és miért vagy kevés. Mert valami frankón hibádzik. Változtass rajta és lesz eredmény!

[dil dil = 4004]

Kockatőkével és a befektetők kapcsolataival nyilván könnyebb és gyorsabb céget építeni, ez nem kérdés. Ugyanakkor létezik siker befektető nélkül is, csak extrém ritka. Ha venture capital mellett döntesz, legalább csináld úgy, hogy a végén tényleg behúzzon a csapat egy kisebb-nagyobb összeget. Remélem, a fentiek ebben legalább néhány vállalkozónak segíteni fognak ebben. Kollégák, jöhetnek a kiegészítések – milyen okból szoktatok még nemet mondani?

Sokan találgatják mostanában, hogy mi a fészkes francot keres a Traction Tribe a sivatag közepén, a Bűn Városában? Egy darabig hagytam, hadd nőjön a feszültség, de az első csapataink landolásával eljönni látszik az optimális dramaturgiai pillanat ahhoz, hogy megkegyelmezzek az értetlenkedőknek, és választ adjak a feldobott – különben, ha jobban meggondolom, laikus szemmel érthető – kérdésekre; nehogy elvarratlan kognitív szálakat fésüljön a száraz nevadai szél. A megértéshez hasznos tudni, hogy a korszakalkotó megoldások az elsőre fosnak látszó és a valójában később jónak bizonyuló ötletek szűk közös metszetében vannak – mint az közismert…

Sokan találgatják mostanában, hogy mi a fészkes francot keres a Traction Tribe a sivatag közepén, a Bűn Városában? Egy darabig hagytam, hadd nőjön a feszültség, de az első csapataink landolásával eljönni látszik az optimális dramaturgiai pillanat ahhoz, hogy megkegyelmezzek az értetlenkedőknek, és választ adjak a feldobott – különben, ha jobban meggondolom, laikus szemmel érthető – kérdésekre; nehogy elvarratlan kognitív szálakat fésüljön a száraz nevadai szél. A megértéshez hasznos tudni, hogy a korszakalkotó megoldások az elsőre fosnak látszó és a valójában később jónak bizonyuló ötletek szűk közös metszetében vannak – mint az közismert…