Az egyik leggyakoribb kérdés startup vállalkozók részéről és egyben a legfrankóbb befektető-vállalkozó összebalhézási téma egy startup alapítóinak fizetése a befektetés után. Egyrészt ugyanis a befektetők felvállaltan messzemenő következtetéseket hajlamosak levonni a költségterv ezen sorából – nem teljesen alaptalanul. Másrészt viszont a vállalkozók hónapok-évek nélkülözését kénytelenek/akarják behozni azzal, hogy végre képességeikhez és teljesítményükhöz méltó lóvét vesznek fel saját vállalkozásukból és minden, a fizetések csökkentését célzó kísérletet személyes sértésként élnek meg. Innen már csak egy lépés a sokat látott “köcsög befektető”/”köcsög vállalkozó“-jellegű érzelmi beállítódás elérése. Tehát mennyit keressenek a vállalkozók egy startupban? És hogy működik ez itt, a Völgyben?

Az egyik leggyakoribb kérdés startup vállalkozók részéről és egyben a legfrankóbb befektető-vállalkozó összebalhézási téma egy startup alapítóinak fizetése a befektetés után. Egyrészt ugyanis a befektetők felvállaltan messzemenő következtetéseket hajlamosak levonni a költségterv ezen sorából – nem teljesen alaptalanul. Másrészt viszont a vállalkozók hónapok-évek nélkülözését kénytelenek/akarják behozni azzal, hogy végre képességeikhez és teljesítményükhöz méltó lóvét vesznek fel saját vállalkozásukból és minden, a fizetések csökkentését célzó kísérletet személyes sértésként élnek meg. Innen már csak egy lépés a sokat látott “köcsög befektető”/”köcsög vállalkozó“-jellegű érzelmi beállítódás elérése. Tehát mennyit keressenek a vállalkozók egy startupban? És hogy működik ez itt, a Völgyben?

Józanul

Amelyik befektető azt várja el, hogy az Alapítók ne vegyenek fel fizetést, az köszönő viszonyban sincs a valósággal. Az élethez pénz kell. Pont. Ahhoz, hogy egy vállalkozó a vállalkozására tudjon fókuszálni, ahhoz kell annyi, hogy ne kelljen a megélhetéséért máshol dolgoznia. Csak validáltan retardált befektető várja el az ingyen munkát, az a típus, aki VHS-ről nézi rongyossá a Rabszolgasors korbácsolós epizódjait, cserébe rendszerint hamisítatlan, kézzel készített, hétpróbás dísznyomikat fog kapni, akiknél egy szobanövény is keményebben harcol a túlélésért. A dísznyomik aztán vagy csendben éhen pusztulnak (köcsög befektető), vagy startup világsikerek helyett igazi poszt-szocialista reflexből nekiállnak fusiban tolni valami fekete melót (köcsög vállalkozó), ahelyett, hogy fókuszálnának az éppen fund-olt induló vállalkozásukra. A nulla fizetés tehát (legtöbbször) nem jó mondás sem vállalkozó, sem befektető részéről. Aki azért állít be magának nulla fizut, mert jelentős tartalékokkal rendelkezik, az OK, ez egy komoly elköteleződés a cég sikere mellett. De ez is csak ideig-óráig működik, és hosszú távon komoly kockázatot jelent a befektetőnek is. Okos befektető ennek a megfelelő anyagi háttér megléte esetén örül, de 6-12 hónapon belül maga indítványozza a fizetések rendezését.

A tulajdonos bőrében

Ugyanakkor mit is jelent a rendes fizetés a vállalkozók tulajdonosi szemszögéből? Egységnyi befektetés gyorsabban ég el, ami azért gáz, mert megrövidíti a cég maradék életidejét, vagyis exponenciálisan csökken a siker esélye , ráadásul a CEO mehet a term sheet aláírása után rögtön újabb körért – ez ugye hamisítatlan Darwin-díjas megoldás. Más megfogalmazásban: ugyanolyan premoney mellett a vállalkozóknak több pénzt kell bevonniuk – ami miatt nagyobb részt kénytelenek feladni saját vállalkozásukból. Na már most, eladni valamit, aminek a nettó értéke napról napra nő – az lúzerség. És ebből a szemszögből a befektetőknek igazuk van; amikor olyan fizukat látnak egy üzleti tervben, amik félúton vannak egy Wall Street-i bankvezér bónusz-orgiája és egy afrikai diktátor gyémánt-koncessziós jövedelme között, akkor azonnal tudják, hogy az alapítók vagy nem bíznak a saját cégük értéknövekedésében, vagy simán nem értik, hogy hiperdeflálódó értékpapírokat adnak oda üveggyöngyökért, azaz tuti bukó döntést hoznak. Mondjuk ki, sem a megfáradt, majd-én-azt-tudom alapító, sem a matematikai analfabéta nem a befektetők álma.

Megoldás

Minden fizetés-csökkentő beledumálás ellenére a normális befektetőket nem igazán az érdekli, hogy az alapító mennyit keres. Sokkal inkább érdekli őket az, hogy a teljes rendelkezésre álló tőke arányában mennyi az alapítók költsége. A kockatőkések krémje eleve azt vallja, hogy keressen annyit a vállalkozó, amiből még épp meg tud élni, a befektetés többi részét pedig költse el marketingre, vagy bármi más produktív dologra. Ezért vizsgálják e kérdést folyamatában, és éppen ezért igenis létezik az arany középút az erre vonatkozó tárgyalásokon: Minél koraibb fázisban van a cég és minél kisebb tőkét von be, annál jobban vissza kell fognia magát a vállalkozónak, ami nem jelenti azt, hogy bizonyos milestone-okra nem tárgyalhat ki magának magasabb fizetést. A legjobb az extrém alacsonyan kezdődő, de növekvő kompenzációs csomag: a korai fázisokban az alacsony fizetések nem égetik a drága tőkét, később pedig, amikor már nem a tőke-ellátottság az elsődleges gond, akkor nyugodt szívvel lehet feljebb menni. A tőke mindaddig drága a vállalkozóknak, amíg az értéknövekedés gyors – vagyis jellemzően az elején, a pre-seed és a seed fázisban.

Alkalmazottak fizetése

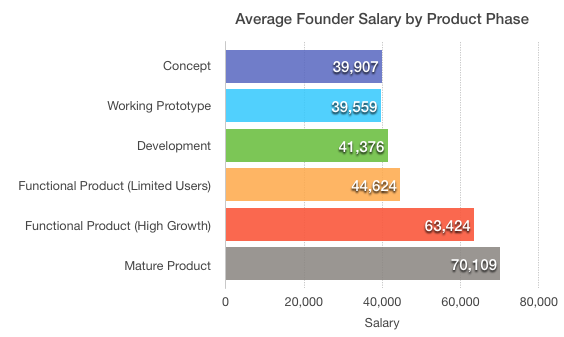

Ráadásul minden vállalkozói múltú befektető tudja, hogy az a startup, ahol 6-8 ember ingyen tolja másfél éve, nem valószínű, hogy atomjaira esik szét akár az iparági átlagok alatt 30-50 %-kal meghatározott fizetésektől – ha azok bizonyos mérföldkövek esetén érdemben legalább az iparági átlagokig növekednek. És ez az a pont, ahol a korán csatlakozó csapattagoknak is egy kicsit vállalkozói szemlélettel kell bírniuk. Ha nincs meg bennük ez az attitűd, akkor előbb-utóbb el fognak menni – és nem a pénz miatt. Minden munkavállaló, aki egy startup-ba teszi az idejét ingyen, örülni fog, amikor ugyanazt a munkát már nem ingyen kell csinálnia. Ha megy a szekér, lehet emelni a fizukat. Ha meg nem, hát úgyis mehet mindenki munkanélküli segélyért. Ezt a fajta kockázatot azonban kompenzálni kell az alkalmazottaknak – részvényopciókon keresztül. Aki hisz a cégben, eleinte dolgozik ingyen, majd dolgozik olcsón, aztán dolgozik normál béren, végül kaszál a részvényopciókon. Ez így megy Amerikában is, az érdekeltségi rendszer tiszta és világos, a legtöbb startupper felvesz fizetést, de csak keveset (ld. ábra alább) – pedig a Szilícium Völgyben az élet méregdrága (egy három órás parkolásra tegnap csengettünk ki kilenc ezer pengő magyar forintot…). Ha a számokat összehasonlítjuk az átlagos pályakezdő fizetésekkel, akkor látszik, hogy a startup zsoldok – főleg korai fázisokban – bőven elmaradnak a nagy céges csomagoktól – cserébe exit esetén beindul a motoros kasza. Arról nem is beszélve, hogy az alacsonyan tartott fizetésekkel a menedzsment komolyan tudja ösztönözni a csapatot a növekedésre. Ugyanis bármilyen hihetetlen, a kiemelkedő teljesítményt nem feltétlenül a kényelmesen fizetett, méregdrága kollégák nyújtják, hanem azok, akiknek a majdani exit mind pszichológiai mind anyagi értelemben feltétlenül szükséges önigazolást jelent.

A matek nem hazudik

A megoldás egyik kulcs-faktora az, hogy a befektető kifejezett kisebbségben legyen a cégben. Ha a többség az alapítóknál marad, akkor a VC nyugodtan mondhatja, hogy a Te céged, a te nagy dobásod, döntsd el, hogy összehúzod magad, vagy önsorsrontó, durcás magyar kényszervállalkozót játszol. Ha a VC többségben lenne, akkor egyrészt változna a matek, mert azonos esélyek mellett csökkenne az exit-nyereség nagysága, másrészt a vállalkozók joggal érezhetnék úgy, hogy hugyér’-szarér’ dolgoznak valami pöffeteg exbankárnak, aki a saját fizujából akkor is hízik, amikor a cég bukdácsol, és mocskosul kaszál akkor is, ha a szorgos kis hangyák meghódítják a világot. Kisebbségben lévő befektetőnél ez nincs; a vállalkozóé a nagy lé, a nagy siker – megéri visszafognia magát pár hónapra, mert a nagy büdös matek azt mondja, hogy minden ma kivett ezer forint mondjuk 100-200-500 ezer forint buktát jelent egy év múlva – ilyen arányoknál pedig egy értelmes startupper azért már komolyan elgondolkodik – ha valóban hisz a cégében. Ezért törekszünk mi is a Traction Tribe portfólió cégeinél a minél kisebb felhígulásra: van példa arra is, hogy 10 % alatti részesedést kértünk…

[dil dil = 3920]

A tanácsom, hogy – főleg korai fázisokban – minden fillért spóroljatok meg a fizukon, amit értelmesen még meg lehet, és költsétek a cég épülésére (marketingre, trade show-kra, sales-re, tanulásra). Akinek gyerek/család/devizahitel miatt több kell, annak a csapat szavazzon meg többet. Ugyanakkor ne féljetek fokozatosan emelni a fizetéseket minden újabb tőke-injekciónál, vagy milestone-nál, akár egy befektetési körön belül is. Egy ember értékét nem a fizetése határozza meg, hanem a teljesítménye. A startup sztori pedig arról szól, hogy folyamatosan egyre magasabb ligákban játszol, ahol egyre jobb teljesítményt kell nyújtanod. Bizonyíts, és megkapod a zöld kártyát a következő szintre – nagyjából így hangzik a startupper sors tagline-ja. Azt viszont érdemes tudni, hogy nem két liga létezik (a befektetés előtt és után), hanem sok száz. Mindegyikért meg kell küzdeni, és egészen az exit-ig úgy fogod érezni, hogy az adott pályán, az adott országban alulfizetett vagy. És ezt nem a befektetőid csinálják veled, hanem egyszerűen matematikailag akkor hozol helyes döntést, ha nem a fizetésedre, hanem a céged növekedésére koncentrálsz. Lehet a habzsi-dőzsit választani; alkalmazottként – viszont ott soha nincs százmillió dolláros exit megírva a csillagokban…

Ez a poszt eredetileg a szerző Amerikai Tech Biznisz Blogjában jelent meg 2012. május 23-án.

Ez a poszt eredetileg a szerző Amerikai Tech Biznisz Blogjában jelent meg 2012. május 23-án.