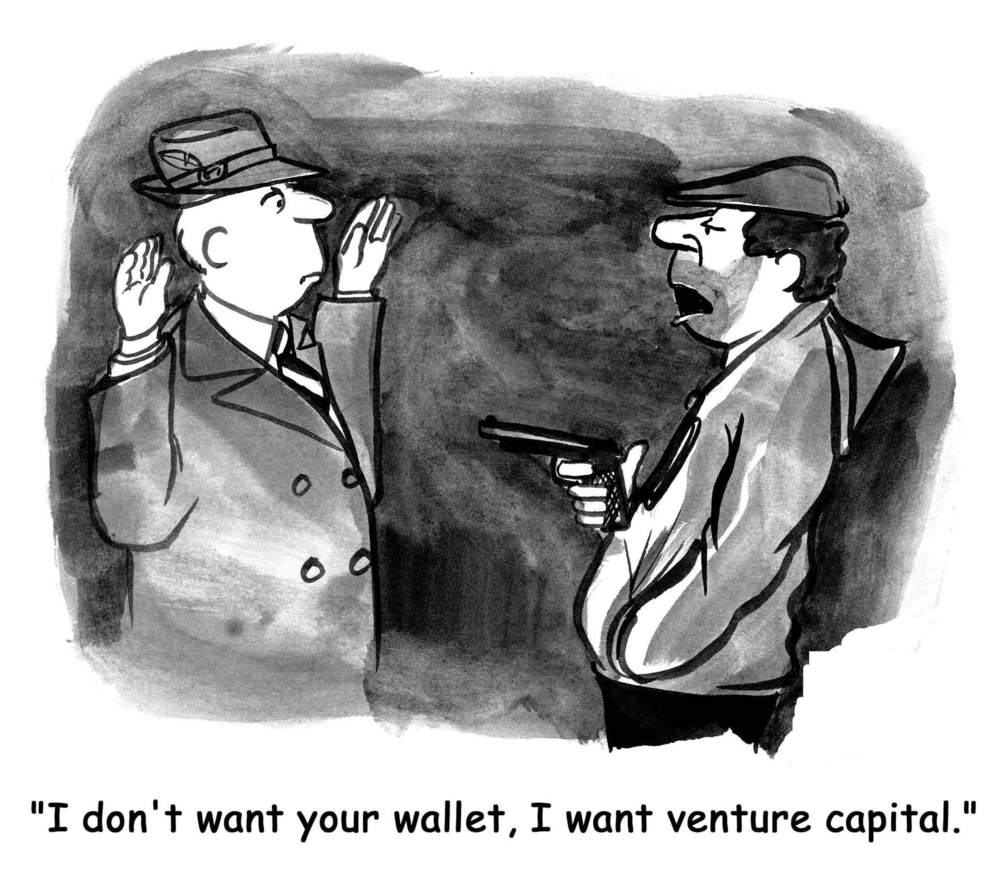

Létezik egy startupok számára felettébb kóser befektetési módszer, amit mintha az utóbbi időben kezdenének felfedezni a hazai dollárpapák stekszére rásimuló startupperek is – ugyanis kérdések formájában többször szembe jött velem az utóbbi hónapokban itthon a convertible debt (Convertible note-nak is hívják, ez egy és ugyanaz). A Startupdate Blog születésének legelemibb okát felelevenítve – tudniillik hogy ne kelljen dolgokat százszor egyenként elmantráznom – most jöjjön minden a Convertible Debt-ről egyben.

Létezik egy startupok számára felettébb kóser befektetési módszer, amit mintha az utóbbi időben kezdenének felfedezni a hazai dollárpapák stekszére rásimuló startupperek is – ugyanis kérdések formájában többször szembe jött velem az utóbbi hónapokban itthon a convertible debt (Convertible note-nak is hívják, ez egy és ugyanaz). A Startupdate Blog születésének legelemibb okát felelevenítve – tudniillik hogy ne kelljen dolgokat százszor egyenként elmantráznom – most jöjjön minden a Convertible Debt-ről egyben.

Alapok

A Lenyitható Vászontetejű Hitel (mielőtt a kényszeresen magyarítgató trolljaink lebabáznak az újabb angol kifejezéstől) nem véletlenül maradt ki az eddigi kockatőke elemzésekből. Azért nem pörögtem rajta, mert – bár kétségkívül kényelmes és egyszerű – struktúrájából fakadóan magában hordoz pár elég dögszagú, startupokra potenciálisan halálosan mérgező mellékhatást.

A Convertible Note egy olyan hitel, mely meghatározott idő elteltével, vagy esemény bekövetkeztével átalakul (cég-) részesedéssé. Amerikában korai angyal-befektetők kezdték használni a 2000-es évek elején, mert besokalltak tőle, hogy egy ígéretes sztoriba való beszálláshoz cégértékelésről kelljen tárgyalniuk, amikor még azt sem tudni, hogy merre van az előre. Lényegében fedezetlen, szabad-felhasználású hitelt nyújtva azonban megspórolható volt a cégértékelés nyűgje – ami sok felesleges időbe kerül –, illetve az ügyvédi munka nagy része – ami sok felesleges pénzbe kerül; és ugye Joe bácsiéknál sincs platinából az aranyér, a zseton az zseton, az idő meg pénz.

Lényegében egy startup alapítói és az első angyal-befektető a convertible note használatával azzal a kölcsönös, ki nem mondott vallomással csaptak egymás kezébe, hogy halvány türkiz lepkefingjuk sincs róla, hogy milyen cégértékelés lenne a frankó, vagy éppen mi lesz az adott startup korai szöttyögésének kimenetele. Ezért annyit sem érdemes vesződniük a cégértékeléssel, mint magyar közbeszerzésnél a tiszta verseny látszatának fenntartásával – így elnapolták a közelharcot egy későbbi időpontra – rábízva a cégértékelést az első smart money-t befektető VC-re. Ezzel a módszerrel egy angyal-befektető költséges jogi lekvárdarálás nélkül volt képes befektetni, az alapítók meg rakéta sebességgel kapták a zsetont a startup torpedó beindításához…

Az első sötét fellegek

Igen ám, csakhogy két év és néhány ezer ilyen befektetés után a kapitalistáknál kezdtek megvakaródni a buksik, miután rádöbbentek, hogy pont az igazi nagy bizniszekben fognak ezzel a technikával mocskosul bebalhézódni a dolgok… Ugyanis a szuper-sikeres és agyon hype-olt startupok jó magas cégértékelésen jutottak később igazi kockatőkéhez – ilyenkor ugye Joe bácsinak elvileg örülnie kellett volna hogy gurul a szekér, a vacak struktúrából adódóan mégis durca lett a vége. Ha ugyanis egy VC betett 5 millió dodót 20 milliós értékelésen, akkor a korábbi angyal-befektető mondjuk 150 ezer dollárja egy szabad szemmel már nemigen látható 0,7 %-ot ért, amivel szegény nagyjából kitörölhette a jószándékú, kockázattűrő, hófehér alvázát.

Kicsi matekolás után rájöttek az angyalok hogy a megoldás az lehet, ha korábban kap a cég első körös VC befektetést, mert akkor kisebb a cégértékelés, tehát ők több részesedéshez jutnak. Fent említett angyalunk például közel négyszer ennyi részesedéshez jutott volna, ha az első cégértékelés 5 millió dollár a 20 milla helyett. Így a korai befektetők elkezdték erőltetni, hogy a startup vonjon be VC-zsetont mielőbb, miközben az okos alapítók vártak volna még bootstrap-elve a startupot, hiszen nekik a magas cégértékelés volt az érdekük. Hoppá: itt egy feloldhatatlan érdekellentét két tulajdonos-társ között egy startupban… Rosszabb ómen, mint Halottak Napján fekete macskát kergetni lángszóróval egy alvilági magántulajdonban lévő orosz benzinkút körül…

Evolúció

Rájöttek az angyalok is, hogy ez így elég hurkapálca, hát nekiálltak reszelni még rajta egyet; Kitalálták a „cap”-et, egy limitárat, és a megoldást elnevezték capped convertible note-nak. A cap egy olyan maximum részvényár aminél magasabb áron az angyal által adott hitel nem konvertálódhat. Azaz hiába 20 millió a cégértékelés, ha van egy 10 millás cap, akkor az angyal az első VC-zsetonnál úgy konvertálódik, mintha 10 málna lett volna a Premoney 20 málna helyett.

[quote align=”center” color=”#999999″]És az angyal-befektető többé nem erőlteté vala a mielőbbi smart money befektetést, és lett légyen békesség az alapítók szívében is… És lőn pediglen az első VC, aki az okos pénzt adá a startupak, látá a cap-et és ímígyen szólt vala ekkor Ő reá tekintve az Ő angyalára és az Ő dolgos vállalkozójára vala:[/quote]

„Meg a púderos bandita holtgörény nénikéteket, azt!”… Ugyanis amikor a VC-k megláttak egy ilyen cap-elt convertible note-tal megálodott céget, akkor – teljesen jogosan – azon morfondíroztak, hogy „ne má’ hogy a Joe bácsi júliusban befektet 10 millás cap-pel három szem földimogyorót, mi meg szeptemberben adunk egy 20-as Premoney-t és dupla áron kapjuk a részvényeket, mint amennyiért az öreg Joe, aki itt vigyorog, mint borz a répára, hogy duplázta a zsetont huszadannyi lét sem kockáztatva.” Joe Bácsit meg már igazából kevésbé érdekelte a startup, mint az üveggyöngyért megvásárolt cap maga. Übergáz szitu – de ezt még újra lehet tárgyalni. Ami azonban ennél is rosszabb: miután kiörömködték magukat a vállalkozók a 20 millás Premoney-n, lassan lehiggadva rájöttek, hogy Joe bácsi úgy megvágta őket egy full ratchet antidilution-el, mint éhes paraszt a dinnyét. Számoljatok csak utána: 200 ezer dollár befektetés 2,5 millás cap-pel egy 5 millás premoney-n… Szépen kijön a full ratchet. Ráadásul ezt a fájdalmas antidilution-t nem akkor szenvedték el büntetésként, amikor lúzer módjára eredménytelenül szötymörögtek a startupjukkal más pénzén, hanem amikor kemény munkával megduplázták a cégértéket pár hónap alatt – na ez meg a vállalkozóknak nem csinált éppen napsugaras, tükörselyem jókedvet.

A megoldás

Nem ragozom: a convertible note cap nélkül rossz a befektetőnek, cap-pel pedig rossz az alapítóknak. Nem csak szerintem, Mark Suster szerint is. Érdekellentétet teremt a cap-pelt és a nem cap-pelt változata is, és a felszín alatt húzódó feszkók esetén előbb-utóbb elkezdenek csendesen kidagadni az erek, majd beköszönt az ideg-bádog, majd összeakad a bajusz kisebbségi és többségi tulajdonos között; Rosszabb esetben laposkúszásban végrehajtott kölcsönös mosolygós-settenkedős genyózássá fajul a sztori. Bár ugye Magyarországon nincsenek is ostoba, kapzsi befektetők…

Miután a tőkések (angyal és VC egyaránt) rájöttek, hogy mennyire büdös a gatya a convertible note-tal, elkezdték inkább a kvázi egyen-cégértékeléssel járó vanilla term sheet-eket használni odaát, és – leginkább hasraütésre – megcsinálják ma is a cégértékelést a korai fázisban, ahogyan sok accelerator is ugyanezt teszi. Így legalább az alapítók és a befektetők egy hajóban eveznek – és ennél nincs fontosabb! Ebben nincs alku, se kompromisszum, se félmegoldás, se halogatás. A convertible note-hoz vezető alap-probléma – a cégértékelés nehézsége – így ugyan csak részben oldódik meg, de az egyen-term sheet-ek használatával legalább a jogi költség csökken, a cégértékelés esetleges hibáit pedig némileg lehet majd még később is reszelgetni különböző trükkökkel. Így angyal, VC, alapítók – mind tisztán értik, hogy mivel számolhatnak, és nem marad közvetlen pénzügyi érdekellentét a felek között.

Napjainkban

Ma is vannak angyal-befektetők, akik convertible note formájában fektetnek be – természetesen mindig csak cap-pel. Ezek az emberek azonban gyakran az 50-100-adik befektetésükön vannak túl, jól ismerik a VC-ket, és az alkalmazott cap-ben egyfajta hozzávetőlegesen helyes cégértékelést képesek alkalmazni, a kockázatvállalási prémiumukat pedig inkább egy 20-30 %-os átváltási diszkonttal biztosítják – teret adva ezzel a cap mértékének újratárgyalására, amennyiben az szükséges. És vannak convertible debt formájában megkötött egészen furcsa deal-ek is, mint például ez, de ezeknek az elemzése már egy következő szint lenne.

Nem szeretném azt a hamis látszatot kelteni, hogy a neves, szavahihető befektetők egységesek ebben a convertible note kérdésben. Van, aki ügyesen érvel a korai fázisú cégértékelések elhalasztása (vagyis a Convertible note használata) mellett, és vannak, akik hozzám hasonlóan elutasítják a convertible debt-et – legalább ugyanilyen izmos érvekkel alátámasztva. Sőt, létezik már a convertible equity technikája is komoly iparági szereplők – például Adeo Ressi – támogatásával.

Azért maradjon a pakliban?

Én személy szerint azt tanácsolom, hogy hanyagoljátok – ugyanis én minden áron elkerülendőnek tartom a potenciálisan többfelé húzó tulajdonosok alkotta helyzetet egy cégben. Túl sok birodalmat láttam az egó és a kapzsiság enyészetévé válni. Átlag induló startupra – pláne magyarra – szerintem elég tápos megoldás convertible note-ot alkalmazni. Nem véletlenül nem csináljuk a Traction Tribe-nál sem. Ennek a befektetési formának megvan a maga helye a rendkívül harcedzett amerikai angyal-befektetők kezében, akik VC kollégáikkal együtt kapálták a betont már negyven évvel ezelőtt is. Esetleg nagyon speciális esetekben, péládul olyan vállalkozásoknál, amelyek már profitábilisak, inkább lifestyle-jellegűek, de némi expanziós tőkét szeretnének bevonni. Olyan sztorinál, ahol legalább matematikai esélye van, hogy a vállalkozók képesek lesznek visszafizetni a hitelt egy fair kamattal az angyal-befektetőnek, ott esetenként lehet benne ráció, mert az átválthatóság itt inkább biztosíték jellegű elem.

Ahol azonban a visszafizetési esély gyakorlatilag nulla, ott egy semmivel sem biztosított hitel elég sárgaházi ötlet: vissza nem fogja kapni az angyal-befektető a pénzt, ha meg beindul a szekér, és van smart money, akkor mindegyik fél szenvedhet a fent elemzett nyűgökkel – erről Bóné László sok gyakorlati példát tudna mesélni. Jobb inkább egy rendes, kellően alacsony cégértékeléssel járó befektetési struktúrát választani, ami érdekek terén összehangolja a feleket, tisztességes, kockázat-arányos megtérülést biztosít az üzleti angyalnak és még értelmezhetően alacsony (6-12 %) higulást az alapítóknak.

A convertible debt elnevezésben ugyanis legalább a „hitel” szó kétszeresen találó: az is egyfajta hitel ugyanis, amikor az ember egy fontos és nehéz döntés meghozatalát elnapolja az életben; ezt a hitelt a saját nyugodt jövőnktől vesszük fel, és mivel a jövő mindenképp eljön, kíméletlenül kikényszeríti majd a törlesztést rajtunk. Csináljátok csak meg azt a cégértékelést – jobb a feleknek az elején gyepálni egymást.

Ha hasznos volt, osszátok meg, plíz, nem árt az nektek, ha néhány leendő üzleti angyalhoz is eljut.