A következőkben szeretném tömören, csak a kulcs mozzanatokra fókuszálva bemutatni egy projekt történetét a megvalósítás gondolatától a lezárás pillanatáig. Egyszerűen azért, mert a történetet startup szemszögből érdekesnek és legfőképp tanulságosnak érzem, de a következtetéseket hagyjuk meg a végére. Szándékosan nem említem sem a projekt nevét, sem a piacot, egyrészt nem kívánok látogatókat generálni ebből a megjelenésből (nem lenne elegáns), másrészt mert a történet szempontjából nincs is jelentősége. Továbbá az egyes érintett szereplőket sem nevezem meg név szerint, mert hosszadalmas lenne mindenkinek a beleegyezését kérnem, illetve mert ugyancsak nincs jelentősége.

A következőkben szeretném tömören, csak a kulcs mozzanatokra fókuszálva bemutatni egy projekt történetét a megvalósítás gondolatától a lezárás pillanatáig. Egyszerűen azért, mert a történetet startup szemszögből érdekesnek és legfőképp tanulságosnak érzem, de a következtetéseket hagyjuk meg a végére. Szándékosan nem említem sem a projekt nevét, sem a piacot, egyrészt nem kívánok látogatókat generálni ebből a megjelenésből (nem lenne elegáns), másrészt mert a történet szempontjából nincs is jelentősége. Továbbá az egyes érintett szereplőket sem nevezem meg név szerint, mert hosszadalmas lenne mindenkinek a beleegyezését kérnem, illetve mert ugyancsak nincs jelentősége.

Product, market, team

A projekt lényegéről tehát annyit, hogy egy webes startupról van szó, egy más piacokon bő tíz éve sikeres modell hazai copycat megvalósításáról. A történet 2011 Decemberében kezdődik, ekkoriban találtam rá az alapötletre, pontosabban a minta oldalra ami a copycat alapját adta. Mint jó munkás vállalkozóember először alaposan megértettem a modellt, ez fél óránál tovább esetünkben senkinél sem tarthat. Ezek után ránéztem a hazai piacra amilyen alaposan csak tudtam és boldogan konstatáltam, hogy a kiszemelt piacom bizony még teljesen szűz.

Tanácsok

A következő lépés a véleményezés volt – esetemben egy igazi szaktekintélytől. Az illető jó szándékkal, határozottan közölte, hogy ugyan érti és látja, hogy ez más piacokon sikeres, de itthon elsősorban a piac méretből adódó problémák miatt nem tartja jó ötletnek a megvalósítást. Mérges voltam és csalódott, mert nagyon sokat jelentett nekem a véleménye, viszont szerencsémre rendelkezem egy olyan lényegi tulajdonsággal, ami minden vállalkozóban meg kell, hogy legyen: iszonyú makacs vagyok, néha vakon követem a megérzéseimet. Ennek megfelelően elhatároztam, hogy megvalósítom a projektet. Ezen a szűk területen akkor már rendelkeztem némi tapasztalattal korábbi projekteknek köszönhetően, így nem okozott nagy nehézséget a megvalósítás. Szó szerint hetek alatt elkészült a termék – persze ez a minőségnek nem tett jót, de hát MVP meg béta, meg egyéb kifogások pont kéznél voltak. Már csak egy jó név kellett, nem kis szerencsével találtam is egy nagyon jó domain-t ami alkalmas arra, hogy brand váljon belőle a saját piacán.

Let’s go LIVE

2012 eleje. Az oldal kész és fut, azonban felhasználók ekkor még egyáltalán nincsenek. Csak ködös elképzeléseim voltak arról, hogy hogyan is fogom felfuttatni a terméket, de megint csak ösztönösen hittem abban, hogy be fog indulni. Szintén korábbi tapasztalatokra hagyatkozva a médiához fordultam, hátha ráharapnak és generálnak egy kis forgalmat a site-nak. Na, ez nem jött be: az első megkereséseimre nem reagált senki.

2012 Április. Időközben más, korábbi projektek kezdték lekötni a figyelmem, 2012 első felében szépen meg is feledkeztem a szóban forgó projektről, egy helyben árválkodott a tárhelyén. Belecsúsztunk 2012 nyarába, ahogy az lenni szokott, minden lelassult, így ez a projekt is még inkább feledésbe merült.

2012 Július. Hétvégén amikor éppen a “szokásos” 1-2 havonta esedékes “azért mégiscsak ránézek” indíttatásból elővettem az oldalt, meglepve láttam, hogy aznap érkezett 1,000 felhasználó, majd másnap újabb 1,000. Hamar kiderült, hogy a pár hónappal korábbi, a médiatermékeknek írt mailjeimből az egyik bejött, született egy cikk az oldalról egy nagy hírportálon. Egyértelmű jel volt a “semmiből” érkezett első 2,000 felhasználó, ennek bizony van piaca, van érdeklődés, hazai vonatkozásban nem is kicsi. Nosza, új design, hibajavítások, stratégia-alkotás. Sorban jöttek a megjelenések is, print médiatermékek, rádió, TV, újabb hírportálok. El is evickélt a termék közel 10,000 felhasználóig.

2012 November. A gerilla marketing eszközeink kezdtek kifújni, telítettük a lehetőségeinket. Ráadásul ahogy nőtt a felhasználói bázis úgy kapott egyre több kritikát maga a termék, ez nem jó, azt kéne kijavítani, ez a fejlesztés hiányzik – a szokásos problémák. A költséghatékony megvalósítás visszaütött, ezt hívják Amerikában technology debt-nek. Összetákolsz valamit idő hiányában, és az később visszaüt, a cuccod követeli, hogy „törleszd” a felvett „technológiai hitelt”. Egyrészt tehát erőforrást igényelt a termék elkerülhetetlen fejlesztése, másrészt (és ez okozta a lényegesen nagyobb problémát) a marketing munka folytatása bizony jelentős tőkét igényelt volna.

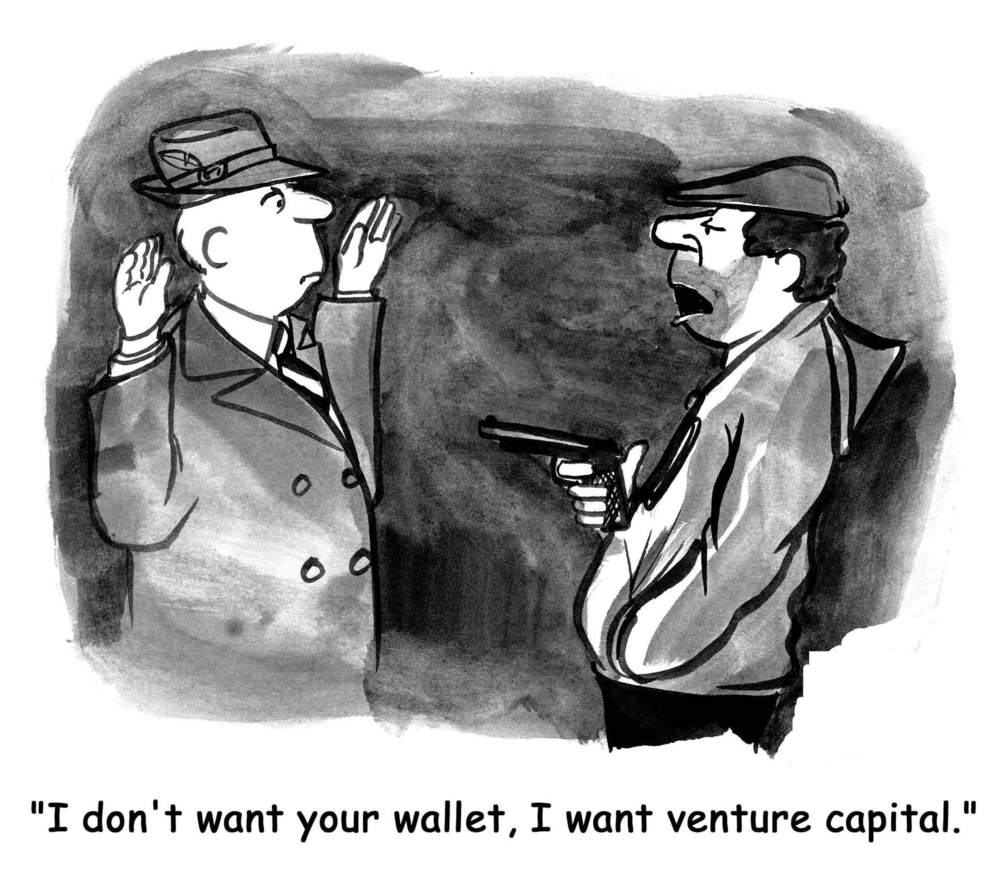

Szakmai befektető

Rövid gondolkodás után a versenytársakhoz fordultam, akik hasonló de a mienktől mégis kellően eltérő szolgáltatást nyújtanak. Első nekifutásban a piac második legnagyobb szereplőjét kerestem meg. Azonban a szereplő sajnos számunkra kedvezőtlen döntést hozott, úgy ítélték meg (ez már másodszor kerül elő), hogy méretgazdaságossági problémákat vet fel a projekt, egyszerűen kicsi a hazai piac. Megint dühös voltam és csalódott, ugyanis ez az együttműködés nagyon jó lehetőség lett volna az oldal előrelépésére. De nem hagytam magam, a nemleges válasz megérkezése után pár órával megkerestem a területünk vezető, nagy múltú, minden tekintetben masszív szereplőjét. Az illető még aznap válaszolt, egy héttel később találkoztunk is. A találkozó nagyon érdekes fordulatnak bizonyult, ugyanis kiderült, hogy ez a szereplő már több mint egy éve tervbe vette a modellem megvalósítását. Tudtak arról is, hogy én megjelentem ezzel, már az első hónaptól nyomon követték az oldal történetét.

Bő egy hónapig tartó tárgyalássorozat következett, majd az utolsó pillanatban a végső döntés óriási csalódást okozott – a másik fél ugyanis azt kérte, hogy alkalmazottként vegyek részt a közös munkában és dolgozzak más termékeiken is, de persze a hozott projektből részesülnék. Ezt élből visszadobtam, nem akarok és nem is tudok alkalmazottként elhelyezkedni, hiszen e mellett más projektekben is elköteleztem magam.

2012 December. Most vagyok harmadszor dühös és csalódott a projekt életében de ez messze az eddigi legrosszabb. Úgy érzetem, feladom az egészet és nem érdekel. Persze pár nap alatt összeszedtem magam és Karácsony előtt elhatároztam, hogy pitch deck, üzleti terv, marketing terv – találni fogok egy befektetőt akivel sikerre viszem a dolgot. Szakértőket kérdeztem, válaszoltak: kizárt mind üzleti angyal mind egy VC befektetése, ugyanis túlságosan is könnyen másolható a modell. Illetve találkoztam olyan startup szakértővel is aki esélytelennek érezte a hazai felfuttatást a sokadszor előkerülő méretgazdaságosság miatt, kifejtette, hogy itthon ezt senki sem fogja megcsinálni. Ez egy fontos pont a tanulságok szempontjából, hiszen ekkor már tudjuk, hogy a területen vezető szereplőnek szándékában állt ezt megvalósítani. Beszéltem üzleti angyalokat közvetítő szervezetekkel – visszautasítás. Angyal befektetők – mind visszautasított. De nem adtam fel. Prezentáltam, beszéltem, érveltem. Az egyik angel investor-nál a három hetes folyamat végén nemleges választ kaptam, ismét azzal az indokkal, hogy a modell túlságosan könnyen másolható. Csalódás megint.

2013 Február. Újra felvettem a kapcsolatot az említett piacvezető szereplővel még mielőtt elmélyült volna a párbeszéd az utolsó angyallal. Tudnom kellett, hogy meddig tudom elkerülni azt a pontot időben, amikor már számukra átadni nem tudom a projektet (mert már saját brandet terveznek) és befektetőt sem találván két szék között esek majd a földre. Ez azért volt kritikus, mert egyedül, kockázati tőke nélkül nem lett volna esélyem a velük folytatott versenyben. Tárgyaltunk újra, és végül eladtam az oldalt, minden kapcsolódó értékével együtt. A pontos megállapodásunk nem publikus de nem is lényeges. Az adott szituációban nagyon is jól jártam. Többek között azért, mert az oldal új gazdája egészen biztosan komoly sikerré formálja a projektet. Szó szerint több tucat szakértővel, évtizedes tapasztalattal, erős külföldi anyacéggel, komoly kapcsolati és anyagi tőkével rendelkeznek, minden szükséges eszközük adott. A brand név pedig szakmai körökben az idők végezetéig hozzám kötődik, ez kis utánajárással bármikor bizonyítható lesz.

A tanulságok

Hallgass meg mindenkit de igazán csak a megérzéseidre hallgass. Ha a megérzéseid mást mondanak, mint a matek, akkor viszont a matekra hallgass. Minden lehetőséget tarts szem előtt mindenkor, még a kevésbé vonzóakat is. Mindig legyen realisztikus képed önmagadról, túl és alulbecsülni azt ami a kezedben (és fejedben) van egyaránt súlyos hiba. Soha ne égess fel hidakat magad mögött. Legyen A, B, C terved minden eshetőségre. Hozd ki az adott körülmények közötti maximumot a projektedből.Mindig ügyelj arra, hogy a direkt bevételen túl a saját reputációdat is építsd, ennek hosszútávon felbecsülhetetlen értéke van. Nagyon gondosan építsd a kapcsolatrendszeredet is egy projekt életútja során, ez szintén felbecsülhetetlen értékű. Közhely, de tényleg sose add fel, találd meg a következő lehetőséget minden pofára esés után.

Nem csináltam meg a következő Google-t, de építettem valamit, eladtam, pénzt kerestem. Hasonló és ennél még sokkal nagyobb sikereket kívánok minden magyar vállalkozónak – lehetőleg a buktatók nélkül.